麦星内参 | 疫情加速连锁门店品牌下沉

2022-08-11

麦星说

对连锁门店品牌来说,眼下的下沉市场具有一定吸引力。

一方面,虽有疫情扰动,下沉市场相对一二线城市而言,门店密度更低,但消费更集中,人流更稳定。

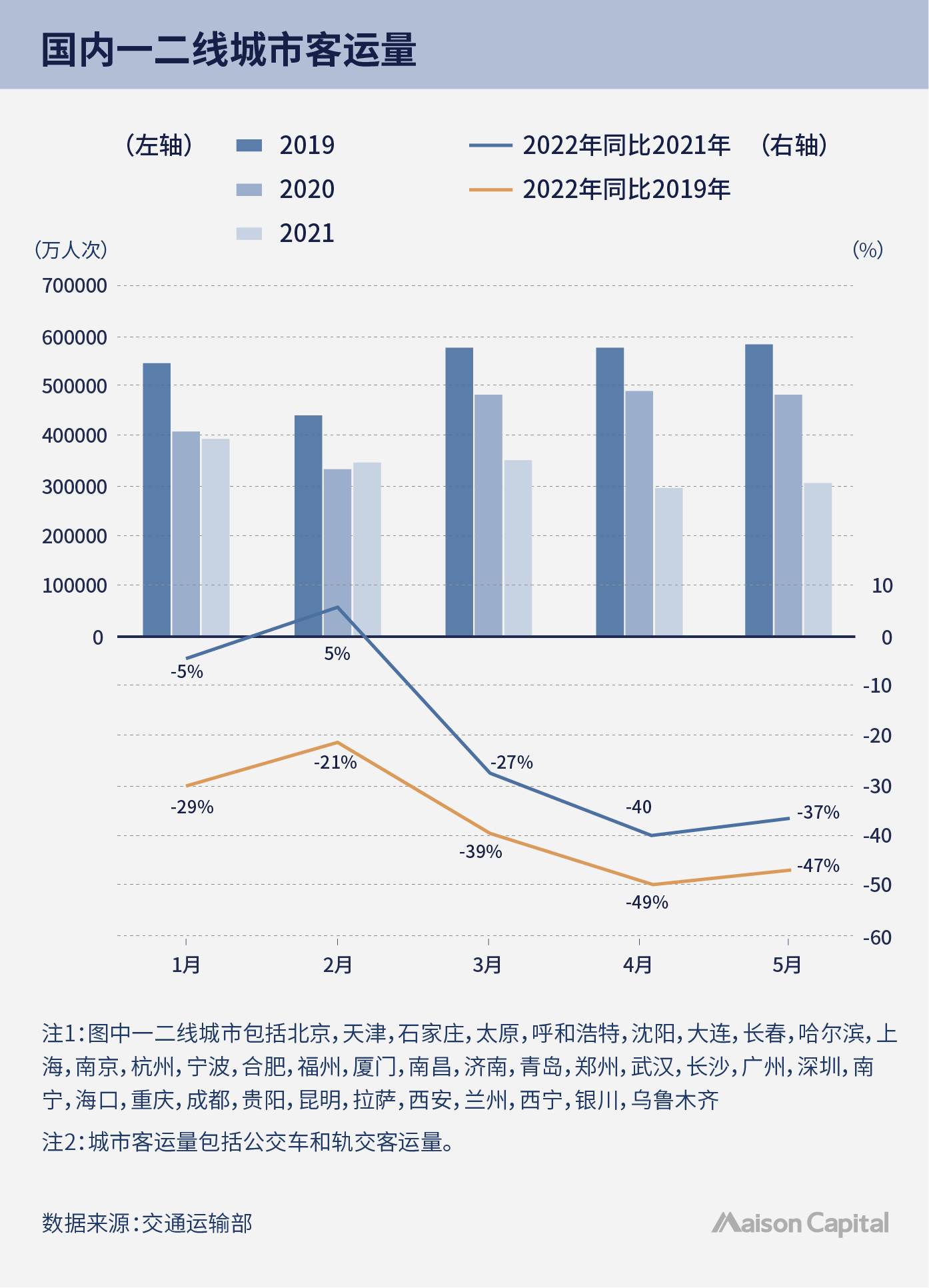

从公开信息可见,2022年以来的本轮疫情多发于北上等一二线城市,这些城市的市内人口活动均受到显著影响。

根据交通部数据,2022年3-5月新一轮疫情爆发以来,国内主要一线及省会的城市客运量同比2021年下滑了30-40%。即使是疫情相对平稳的1-2月,相比于疫情前的2019年的客运量也有20%以上的差距。

相比于一二线城市,10亿人口所在的三线及以下城市受疫情扰动更小,下沉市场的门店分布也更为分散,能够获取更平稳的客流和收入。

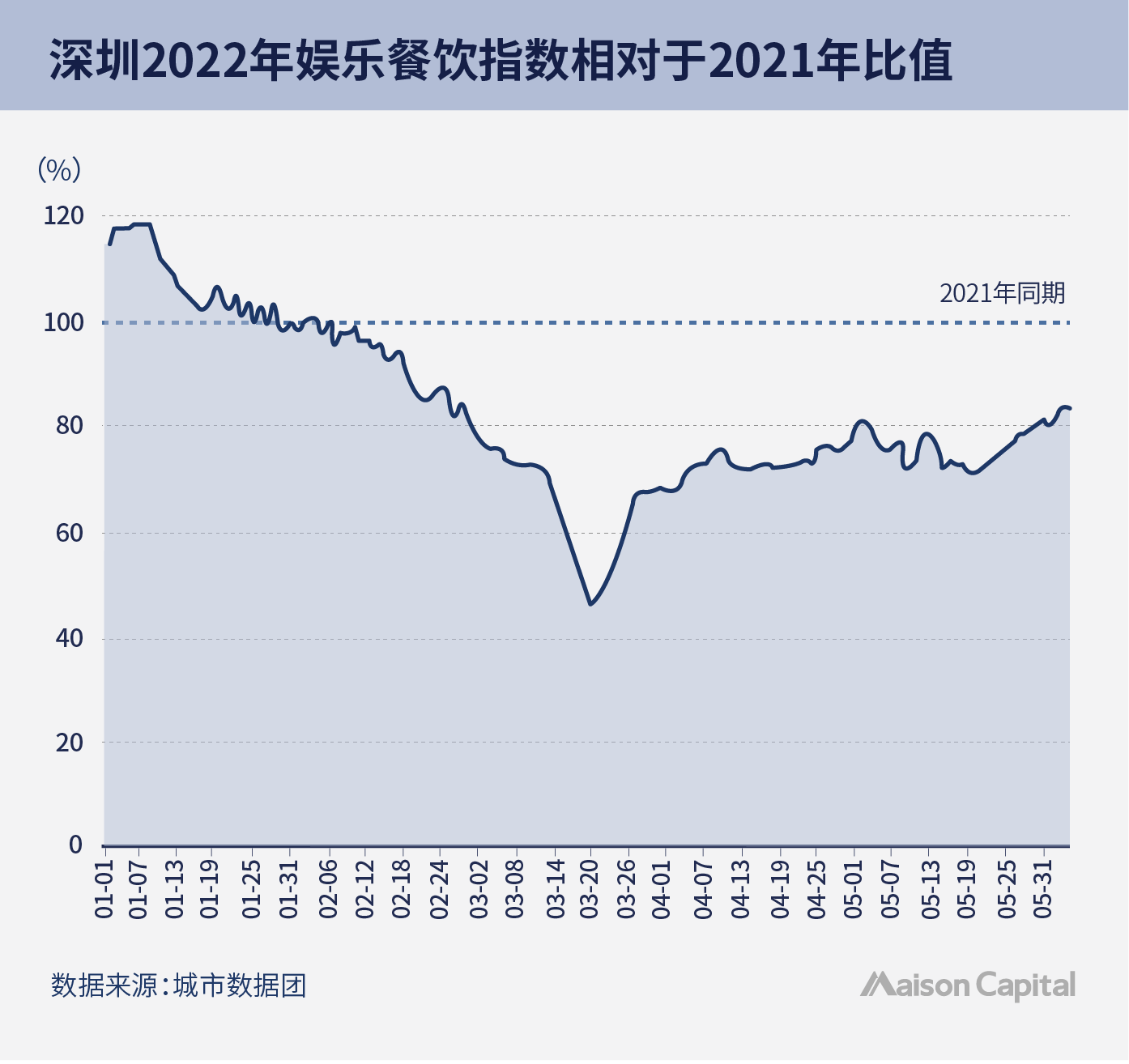

不难理解,一线城市外来流动人口更多,疫情发生风险更高,在抗击疫情的过程中,往往更倾向于实施严格管控。以麦星投资总部所在地深圳为例,2022年3月12日因疫情开始暂停堂食和非生活必须密闭场所的经营,直至3月27日。此期间,餐饮门店堂食业务几乎是停滞的。

另一方面,在城市按下静止键的同时,餐饮门店仍然需要支付不菲的固定成本。下沉市场的固定成本相对低,降低固定成本占比也是连锁门店的“过冬”良方。

固定成本即不因收入变化而变化的成本,对于门店而言主要是人力和房租,固定成本占比越高,利润相对收入越敏感,固定成本决定了门店的盈亏线,也是连锁门店的生死线。

经营环境好的时候,一二线门店可能有更高的单店收入和坪效,但是疫情常态化下,收入可能随时大幅下降,更高的租金和人力成本可能意味更多亏损,甚至带来闭店的风险。

疫情常态化的背景下,考虑到低线城市受疫情扰动较小,客流更稳定,且当地运营的固定成本(租金和人力)更低,不少连锁门店纷纷将开店重心转向下沉市场。麦星研究院从中选取海伦司小酒馆、瑞幸咖啡、绝味食品这3家典型的连锁门店品牌,从门店选址,单店成本等角度,观察这些品牌的下沉市场拓店策略。

这3家连锁品牌均为其所在细分赛道中门店数量最多且仍在增长的头部公司,并且分别处于百店、千店和万店的规模阶段,具有一定代表性。

海伦司: 以新店型试水县级市场

海伦司作为全国规模最大的连锁小酒馆,截至2021年末门店数达到782家,净增加445家,尚处于快速成长期。2021年下半年以来的疫情影响了公司的拓店进度,因此海伦司推出了针对下沉市场的新店型,2022年的开店计划将更多落在低线城市。

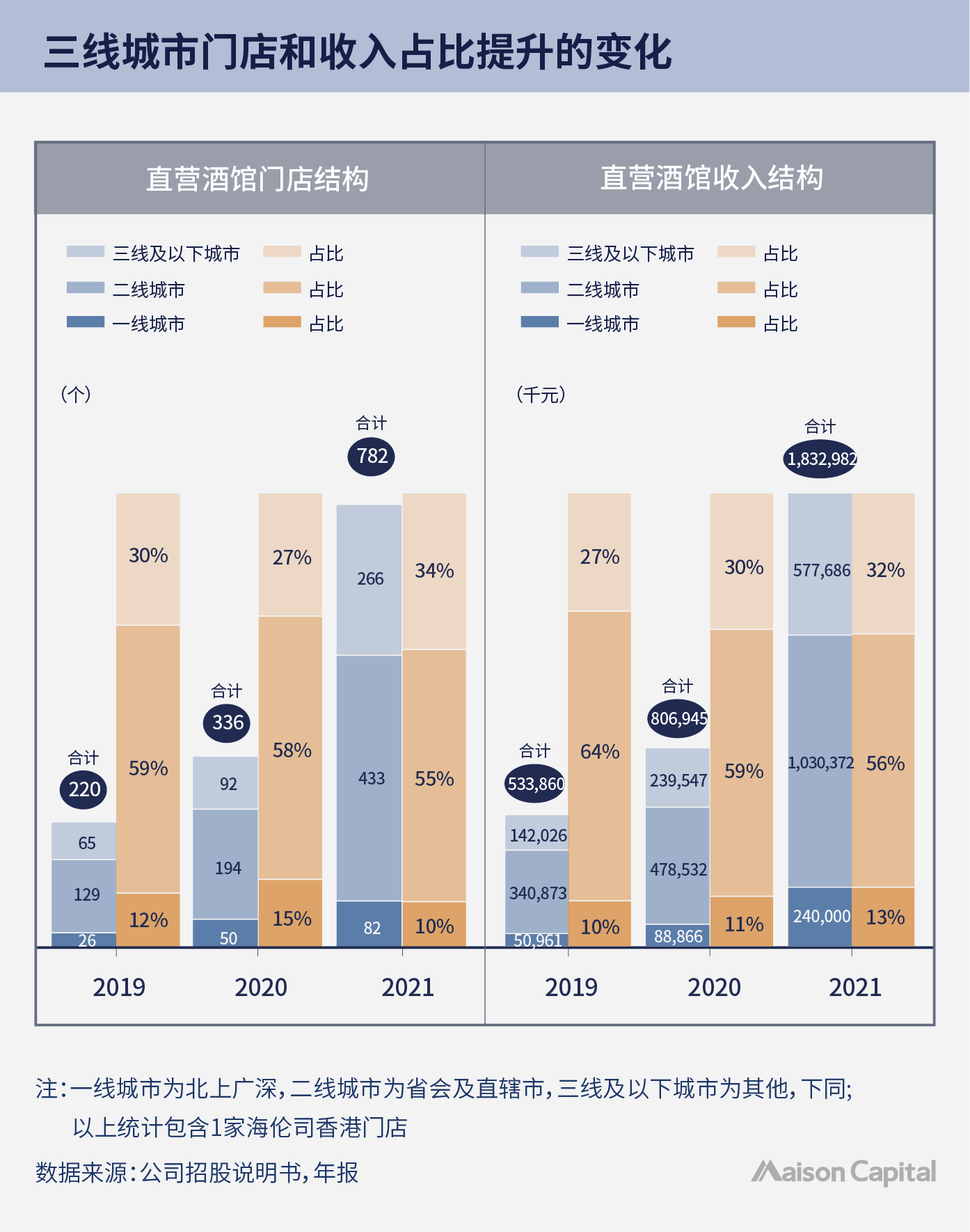

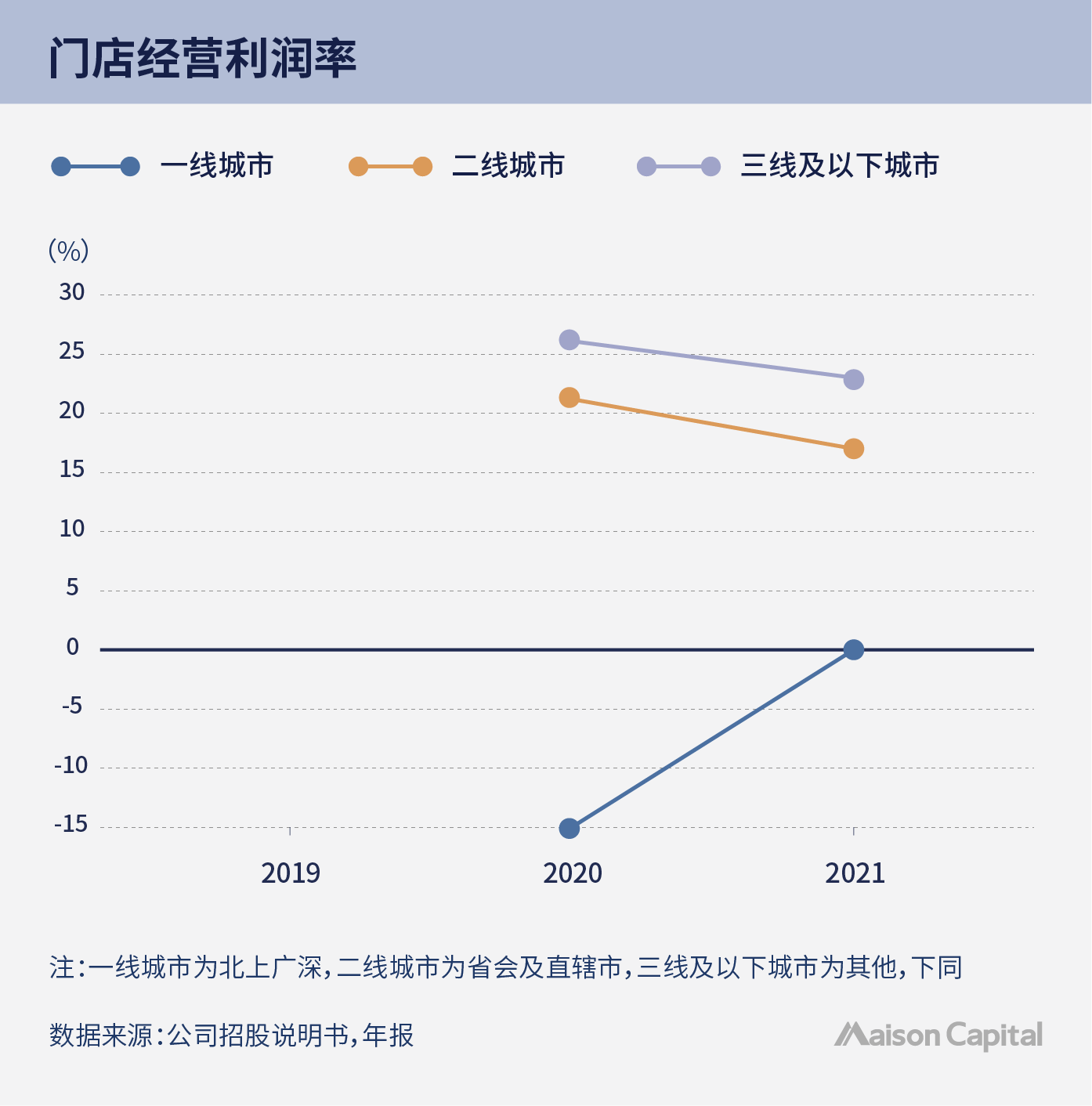

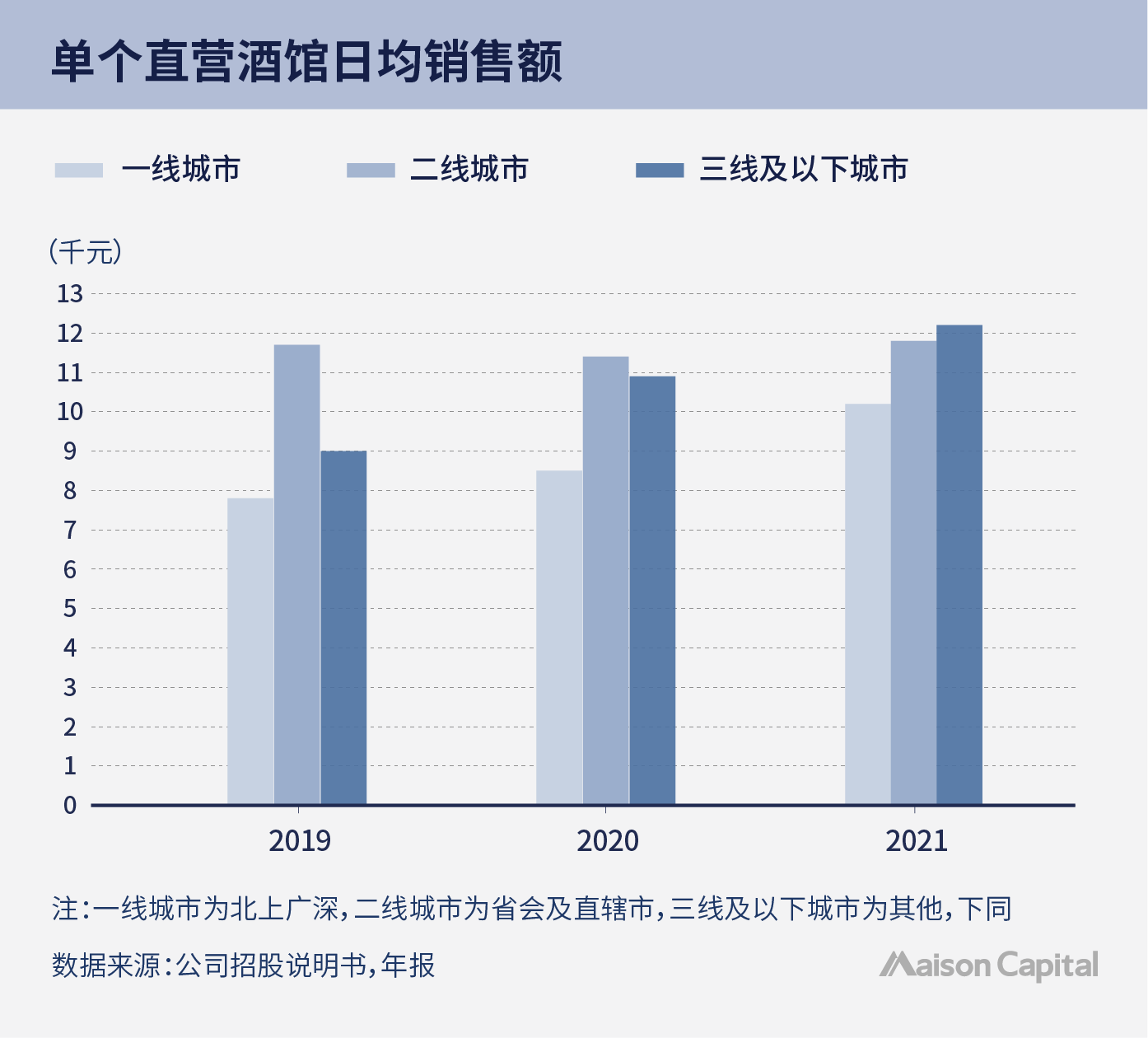

根据公司招股书和年报,2019-2021年,海伦司直营酒馆中,三线以下城市的门店数量和收入占比逐年提升,体现了公司门店下沉策略。并且从公司披露的2020年和2021年的经营数据可以看出,三线及以下城市的门店利润率显著高于一二线城市,而单店日均销售额与一二线城市接近。

2022年5月19日,海伦司首家“大排档+小酒馆”新模式店「海伦司·越」在恩施利川开业。恩施利川地处湖北省西南边陲,根据第七次人口普查数据,常住城镇人口34万,是个典型的下沉市场。

「海伦司·越」门店主要有3大特点:

1)与当地开发商合作,不同于之前的纯直营模式,开发商提供房子和当地资源,可以降低品牌方支付的租金占比,分摊风险;

2)更好的点位,更大的面积,更精致的装修,提升定位和单店收入。

「海伦司·越」选址临街一层,入口宽敞和招牌醒目,而普通门店为了降低租金多位于核心商圈的非核心点位,比如小商场的二楼,门头也相对简约。此外,新模式门店的内部装修是罗马风格,壁画和桌椅都较精致,容纳人数也显著增加。

3)增加了烧烤大排档元素,菜单新增了烧烤、小龙虾、卤菜、凉菜等类别提升客单价,弥补下沉市场坪效较低的短板。对比海伦司普通门店只提供在门店简单切配复热的小食,如豆干,花生,炸鸡等,并且允许消费者点外卖;

根据麦星接近海伦司的人士表示, 县域城市的小镇青年没有很多生活压力和房贷车贷,所以「海伦司·越」门店周一到周四也有2万的日销,周五周六会高20%。

新模式门店初步探索了下沉市场拓店的可行性。日销不低的情况下,固定成本占比降低有助于门店利润率,有望打开疫情下的潜在增长空间。

瑞幸咖啡: 开放二线以下城市加盟

截至2021年末,瑞幸门店数达到6024家,超过同期星巴克门店数量,成为中国最大的连锁咖啡品牌。

早在2019年,瑞幸就开放了小鹿茶的加盟,但是运营并不顺利,并在2020年4月在全国范围内暂停了加盟。

2021年1月,瑞幸在公众号官宣启动主品牌加盟,该新零售合作伙伴招募计划开放了168个城市。值得注意的是,这168个城市以三四线城市为主,一线城市和省会城市均不在列。例如广东省开放的是潮州,惠州,江门等城市,而深圳和广州均未在名单中。并且,瑞幸不收取加盟费,采用的是毛利分润模式,降低加盟商的固定成本。

麦星研究院根据公司财报和专家访谈,拆分了瑞幸咖啡一二线城市较多的直营店和三四线为主的加盟店的成本结构,加盟店的人力和租金占比合计比直营店低约6%,这部分直接体现在了门店利润率中。假设单店面积和员工人数不变,低线城市的人均工资和单平租金更低,更利于加盟商实现盈利。

2021年瑞幸净增加1221家门店,其中加盟店净增加753家,加盟收入占比从7.9%提升到16.4%,公司整体利润也有显著改善,初步验证了加盟开店的策略较为成功。

绝味食品: 通过专项计划加速“下沉”

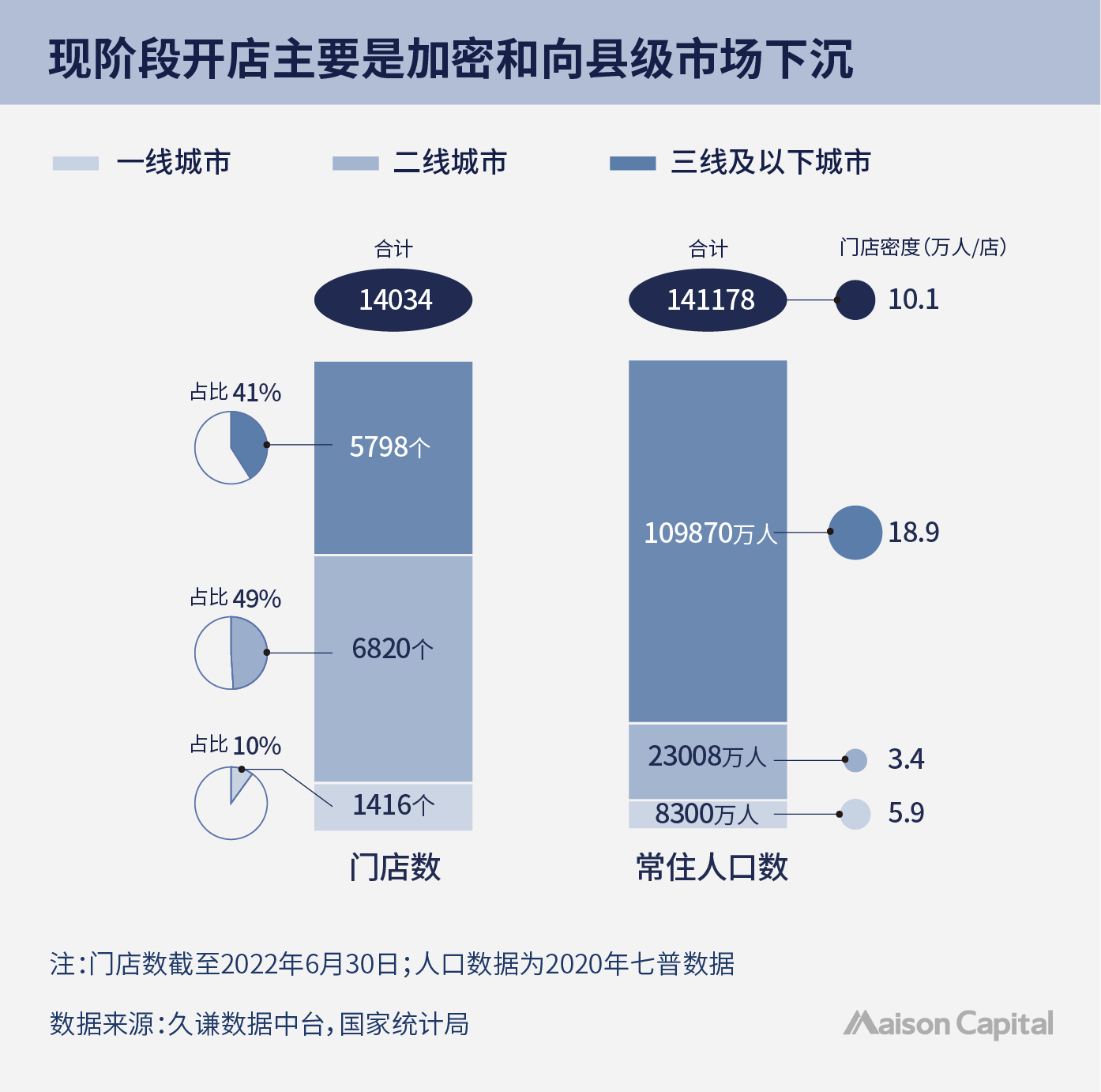

绝味食品作为卤味龙头,根据久谦数据,截至2022年6月末已有1.4万家门店,全国主要地区和城市均有门店覆盖,其中41%的门店位于三线及以下城。

根据麦星接近绝味食品的人士表示,如果没有疫情,绝味可能会在3万家门店的后期再开拓县级下沉市场,但是疫情下发现了下沉市场的机会,公司观察到全国范围出现了比较广泛的人口回流,因此首先会对重点下沉市场进行开拓,再由‘星火燎原’计划进行补充。

绝味食品在2021年11月提出,公司新增门店将全部落在社区、沿街两个渠道以及下沉市场的方向。此外,又于2021年12月启动了“星火燎原”内部员工开店创业扶持计划。

“星火燎原”门店一般由老店员工持股并担任新店店长,选址县级市场或者城乡结合部,对通过筛选的门店公司会给予开店补贴,减免费用后单门店的初始投入一般不到10万元,而一般门店开店投入普遍在15万元左右。“星火燎原”门店,第一批门店的投资回本期约18-24个月,单店日销会低于高势能店。

下沉市场租金和人力成本较低,员工持股又可以进一步降低固定薪酬占比,加上较低的前期投入,能够降低门店盈亏平衡点,使门店投资回收期更具可控性。

小酒馆、咖啡、卤味行业均是比较具有代表性的连锁门店业态,通过这3家头部公司近一年的拓店策略,我们可以看到,或多或少都对下沉市场有所倾斜——更稳定的客流,更少的固定成本和开业投入,让低线城市门店在疫情下更具韧性。

通过加速布局下沉市场,连锁门店品牌可提高收入韧性,降低租金人力占比,帮助企业自身和加盟商优化回本周期,渡过难关。

( 本文由麦星研究院消费研究员 Sherry 撰写 )

免责声明:

本公号内容概不构成任何投资意见,亦并非就任何个别投资者的特定投资目标、财务状况及个别需要而撰写。投资者不应只按本公号内容进行投资。在作出任何投资决定前,投资者应考虑产品的特点、其本身的投资目标、可承受的风险程度及其他因素,并适当地寻求独立的财务及专业意见。

供需决定价格,价格回归价值

麦星投资自2009年成立麦星研究院,旨在为公司的长远发展持续积累商业案例,分析和总结商业实践中普遍性、规律性的认知,并结合最新实践适度推演,从而提高具体投资决策的效率与准确性,长期成为麦星伙伴交流商业认识与分享投资经验的平台。